私個人の資産運用に関しては以前の記事で記載した通り、 SBI証券、マネックス証券と楽天証券の3証券会社で行っています。アセットクラスとしては株式(日本、先進国、新興国)、債券(先進国、新興国)、リート(日本、先進国)、金及びコモディティで続けています。

SBI証券ではNISA、楽天証券では特定口座のクレジットカードによる積み立てを行っています。

債券投資は株式投資ほど積極的にやってきておりません。

- 2009年からマネックス証券で資産運用を始めた際に、分散が必要ということで先進国債券と国内債券の投資信託を買ったところまでは覚えていますが、特に魅力を感じずに途中で売却してしましました。

- その後米国株を始めた際に、分配金利回りが良く分散されている米国ETFの米国総合債券BNDを購入し、これは現在も保有しています(現状プラスリターンで分配金も定期的に入ってきています)。

- 次に買ったのがレイ・ダリオ氏のオールウェザーポートフォリオに興味を持った時で米国ETFの長期米国債EDVを購入し、これは買い増しながら現在も保有しています (残念ながら現状マイナスリターンですが、分配金は定期的に入ってきています)。

- 一時のSBI債を除いて生債券に投資したことは無く、現状は投資信託は保有せず、国内(東証)と米国のETFで投資しています。

- アセットクラスは先進国債券(国債/社債)と新興国債券で、国内債券は利回りが低いので投資していません。

- 為替リスクはあるのですが、日本国債より格付けの高い海外債券の方が現状利回りが良いです。リタイア後のインカム重視の立場だとどうしても海外債券の方に魅力を感じてしまいます。

すこしずつ国内債券も利回りも上がってきていますので、そのうち投資するかもしれません。

- 先日アセットアロケーションの参考にしているオールウェザーポートフォリオ(以下、全天候) とゴールデンバタフライポートフォリオ (以下、GB) について考察しました。

今回はその考察も含めて、ETFによる債券投資について検討してみたいと思います。

アセットアロケーションのリスク低減を考慮して、債券ETFや投資信託に興味のある方への参考になればと思います。

以下多くの個人ブロガーさんのブログ記事を参考にさせて頂きました。有難うございます。リンクフリーの記載の無い場合は出典にリンクは張っておりません。

債券の格付けと種類

- 債券には格付けがあり、一般的に格付が高いほど利金の支払および償還金額の返済確実性が高いです。格付け機関が格付けを公表しています。

- 主要国の国債格付けランキング(2025.9.5時点で、米国は12位、日本は25位)です。

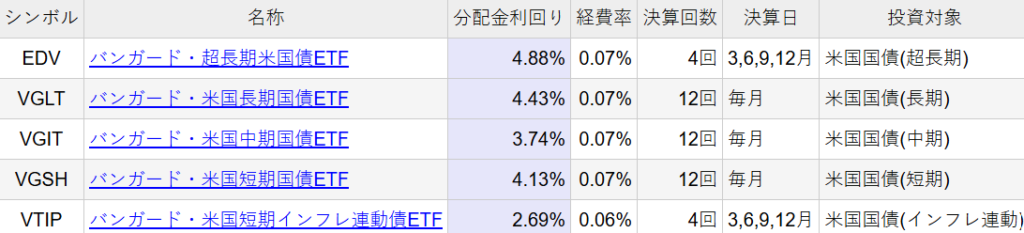

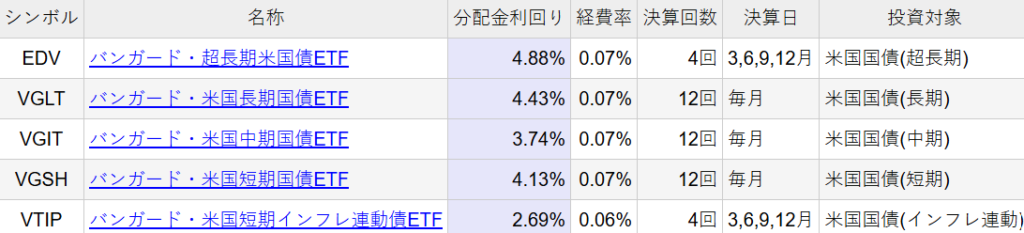

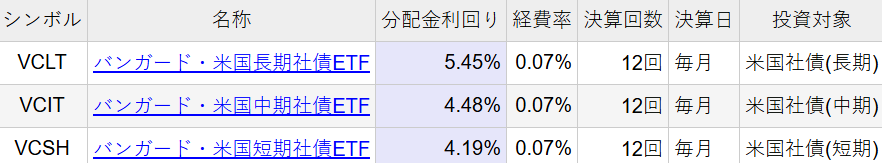

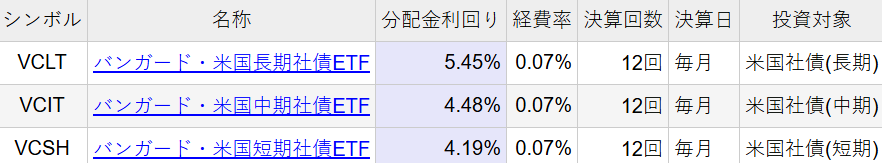

- 債券ETF(米国)の利回りは以下になります。

・格付けの低いハイイールド社債、新興国債券、投資適格社債の順で現状利回りが下がっています。

・米国債/社債の場合はほぼ長期、中期、短期の順で現状利回りが下がっています。

九条さんのブログ記事「米債券ETFを比較する AGGからTLT、LQDまで」が参考になると思います。

- 債券ETF(日本)の利回りの順は米国と同様です。米国ETFと同じ投資対象で比較すると利回りが低く、信託報酬が高い傾向があります。 米ドルに両替の必要が無く円ですぐに投資できる点、円の為替ヘッジありの商品がある点が特徴です。

為替リスクがあるとはいえ、利回り1%程度の日本の個人向け国債変動10年より、現状4%以上利回りがあり、日本より格付けの高い米国債の方に魅力を感じてしまいます。

債券ETFへの投資目的と懸念点

債券ETFへの投資目的

- 私は全天候とGBを参考にして、退職後リスクを低減したアセットアロケーションを目指しています。そのため、両者に組み入れられている債券クラスである長期米国債(EDV)と短期米国債(VGSH)に投資しています(中期米国債は省いています)。

- 2つ目の目的は高配当株と同じで退職後のインカムを得るための利回りです。配当金/分配金は退職生活の基盤になりますので、米国と日本のインフレ率(2025年の推計値はそれぞれ2.99%と2.36%)を上回る利回りが欲しいところです。

2025年の推計値では日本の個人向け国債変動10年の利回り1%程度はインフレ率より低いです。

債券ETF投資の懸念点

- 全天候とGBは米ドルでの投資を想定したものですので、日本円で生活している日本人は参考にはできても、そのままなぞると為替リスクがあります。

- 山崎 元さんを始めとする外国債券不要論があります。山崎さんの記事から抜粋すると、「外国債券は、国内債券と比べて期待リターンが高いとは言えないのに、そこそこの大きさの為替リスクがあるので、リスクに対するリターンの割が悪いから持たなくていい」「外国債券を持つと、円安になったときには儲かりますが、円安の場合に儲かるのは外国株式や国内株式も同様なので、内外の株式に投資しているなら、円安への備えは十分であって、むしろ、実質的な為替リスクの取り過ぎが心配なので、内外株式に加えて外国債券を持つのは過剰です」 「ポートフォリオ全体で考えても、外国債券を持つことは、割りが悪いのだ」という記載があります。

- まさに日本円で生活する方を対象とした内容で、為替リスクとアセットアローケション面での効率に踏み込んだ説得力のある内容です。

- 山崎さんは亡くなる前にはオルカンと日本の個人向け国債変動10年のシンプルなアセットアロケーションを勧めておられます。

NightWalkerさんのアセットアロケーションに近いですね!

- 外国債券不要論に対する考え方に関しては、九条さんのブログ記事「外債不要論は本当か?」が参考になると思います。

- 私自身は懸念点は払拭できていないものの、為替リスクを受け入れつつ退職後のインカムを得るための利回りを重視して外国債券ETFへの投資は継続する方針です。

- 日本の債券の利回りがインフレ率を超えてくれば比率は変えると思います。退職後は給与収入が無いのでインフレ対策はリスクをとっても必須だと考えています。株式投資でインフレリスク対応はしていますが、可能なら債券でも対応したいという考えです。

- 現状、資産の日本円と海外通貨の比率はほぼ半々ですので、明らかに海外通貨が過剰になってくれば再考します。

定期的に年金収入が入って来るようになれば、またリスク比率を考えたいと思います。

債券ETFへの投資の二重課税

- 米国市場の株式への投資(VYMの米国ETFなど)は、米国と日本の二重課税調整は自動ではありません。取り戻すには確定申告で外国税額控除の申請が必要です。一方、日本のETFや投資信託(SBI VYMなど)は、証券会社のほうで自動調整してくれます。

- 退職して所得税額の低い私は、確定申告で外国税額控除をしてもあまりメリットが無いです。二重課税調整が行われる日本で発売されている投資信託や東証ETFの方が控除の面では効率が良いので検討しています。

- 債券ETFについても同様ではないかと思われますが、米国の債券ETFについては、QII(Quality income Interest)として非課税にするという制度があります。

- QIIは、米国の税法に基づく制度で、主に米国の国債や社債などから発生する利子所得を指します。この所得は米国の源泉徴収税の対象外となり、非居住者に配当される場合に税務上の優遇が受けられます。QIIは債券ETFを通じての投資に税制の公平性をもたらすため、2017年頃に成立した制度です。

より詳細については、リンクフリーの positive-smileさんの記事「米国債券ETF(EDV)の米国課税が100%還付される!」を参照されてください

- 私の保有しているBNDやEDVに関しても還付されていることを確認しています。SBI証券の場合、「外国株式等株式分割・権利売却等のご案内」電子交付のお知らせです。

- 日本の債券ETFは米ドルに両替の必要が無く円ですぐに投資できる点、円の為替ヘッジありの商品がある点が特徴ですが、米国と同じ投資対象で比較すると利回りが低く、信託報酬が高い傾向があります。従って、債券ETFは米国市場の株式への投資と異なり、日本で発売されている投資信託や東証ETFの検討はほぼしていません。

私の保有している債券ETFはほとんどQII対象で、ほぼ米国ETFです。

QII対象であれば二重課税調整を考慮するため、あえて日本の債券ETFに投資するメリットが無いと感じています。

今後の債券ETF投資の方向性

以上を踏まえて、今後の債券ETF投資の方向性を考えてみました。

継続すること

参考にしているアセットアロケーションへの今後のシミュレーションから「先進国債券に関しては、まずは中期目標を目指してこれまで通り対応するが、中期目標を多少超えてもリバランスは不要」という方向になっています。

EDVの購入について

- EDVは退職してから、中期目標に向けて継続して買っているのですが、なかなか目標の比率に到達しません。

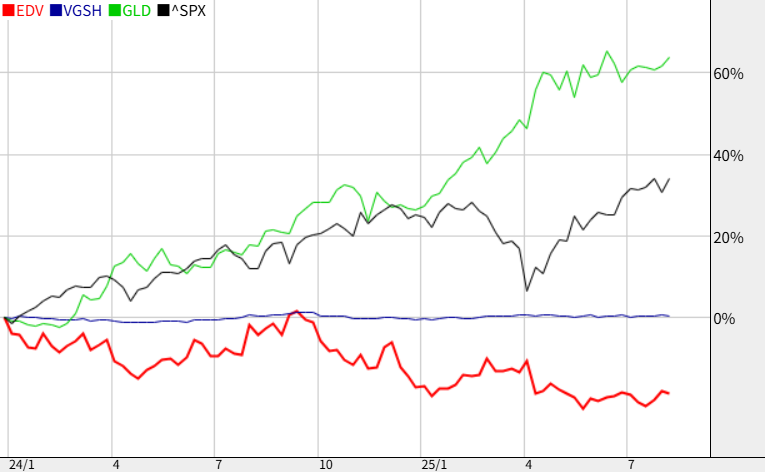

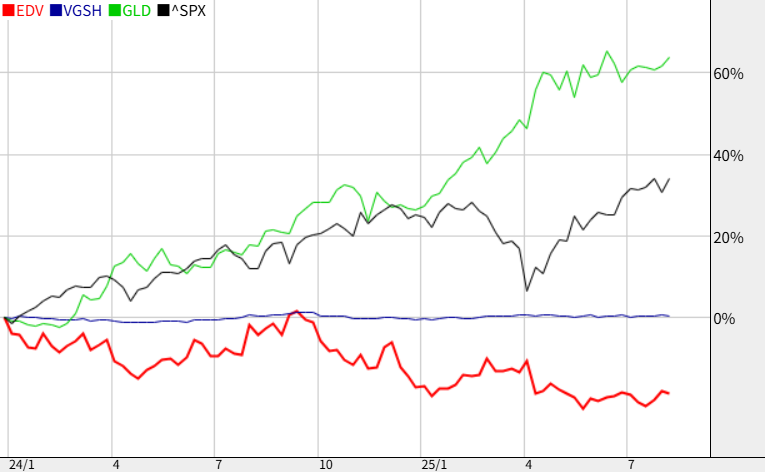

- 退職した2024年1月からのETF価格の推移です。

- VGSHは安定していてほぼ変化ありません。

- EDVは2024年9月に年初まで戻した後右肩下がりです。継続して買っても価格が下がるため、アセットアロケーションの比率が上がってこなかったことがわかります。

狙ったわけでは無いのですが、ナンピン買いとなって含み損の状態です・・・

- 2024年1月頃から、「EDVの利回りは高すぎるので、FRBが利下げが行いETF価格は上昇するのでは?」という意見がありましたが、なかなかそのような状況にはなっていません。

- 2025年4月のトランプショックの際は、米国株のS&P500(グラフのSPX)の下落とEDVは逆に動いてヘッジ効果はあったようです。2024年1月からは金(グラフのGLD)の方が、ヘッジ効果は高かったようです。

- レイ・ダリオ氏の全天候に修正が必要というコメントは私は見つけられていません。ただ、九条さんの2025年7月25日のブログ記事「レイ・ダリオが語る米国の国家破綻論は、無視できない」によれば、現在の米国の高金利や膨大な国債発行環境を踏まえ、長期国債への投資を敬遠し、短期から中期国債を好む傾向を示しています。

- レイ・ダリオ氏自身も債券比率全体を減らすこと(債務資産のアンダーウェイト)を推奨し、金やビットコインの比率を増やすことも示唆しています。

今後の債券ETF投資の優先順位

以上の状況を踏まえた今後の対応の優先順位です。

- 中期目標の比率に向けた長期米国債 (EDV)の購入は急がずに進める。

⇒大分目標の10%に近づいて来ている。全天候の40%は現状目指さない。 - 比率がまだ低い長期米国債以外の先進国債券の購入の方の優先順位を上げる。

⇒米国は現状金利の高いVGSH、それ以外に米国への集中を避けるために米国以外への債券ETFの購入も検討する。

悩ましい状況でしたが、なんとか今後の方向性を見出せました!

まとめ

2025年前半を振り返り、参考にしているアセットアロケーションへの今後のシミュレーションを通して、債券ETF投資の今後の対応を検討しました。

- 中期目標のアセットアロケーションは変更せずに目指しますが、各アセット内の優先順位は明確になってきたと思います。

- 特に嫌いでないので「やったほうが良いこと」として対応できていますがアセットクラスが多くて複雑ですね。

- 退職後のインカム重視でアセットアロケーションを組んできたので複雑さは諦めて、このまま勉強しながら進めていこうと思います。

山崎 元さんや NightWalkerさんのカウチポテトポートフォリオ系の方が、シンプルで時間も取られず投資効率も良さそうです。

私は投資を初めて初期に全天候に出会ったので影響されましたが、リスクの取れる若い間はカウチポテトポートフォリオ系の方が楽かもしれません。