2024.11および2025.04の記事で米国高配当ETFであるSCHDの日本版投資信託”楽天SCHD[正式名称:楽天・高配当株式・米国ファンド(四半期決算型)]“と”SBI SCHD[正式名称:SBI・S・米国高配当株式ファンド(年4回決算型)]に関して当時の考えを纏めました(米国高配当ETFであるVYMとその日本版投資信託”SBI VYM[愛称:SBI・V・米国高配当株式(分配重視型)]“にも触れています。

SCHD, 楽天及びSBI SCHD、VYM, SBI VYMに関してアップデート情報もありますので現時点の状況をまとめて考察したいと思います。

購入判断の一助になればと思います!

あわせて読みたい

【資産運用】楽天 SBI SCHDの購入判断は? -分配金利回り、二重課税調整、NISA-

以前の記事で高配当の投資信託の購入の可能性について記載しました。米国高配当ETFであるSCHDの日本版投資信託”楽天SCHD[正式名称:楽天・高配当株式・米国ファンド(四…

あわせて読みたい

【資産運用】楽天 SBI SCHDの購入判断は? -アップデートを含めた2025.04の状況-

2024.11の記事で米国高配当ETFであるSCHDの日本版投資信託”楽天SCHD[正式名称:楽天・高配当株式・米国ファンド(四半期決算型)]”と”SBI SCHD[正式名称:SBI・S・米国…

目次

現状の海外高配当銘柄の状況

- 以前の記事で記載した通り、海外高配当銘柄はトバツトムさんやたぱぞうさんのブログを参考にさせて頂き、米国ETF(VYM、SPYD、HDV)と海外高配当個別株で保有しています。

- 特にVYMはリスク資産の中心銘柄になっており、6%以上の比率になっています(次いでSPYD、HDVは少しです)。

- つまり、ある程度米国高配当ETFに投資し分配金も得ている中で、新たな銘柄である楽天或いはSBI SCHDを加える価値があるかどうかが判断ポイントになります。

今から初めて米国高配当銘柄に投資をはじめるのなら別の結論になる可能性は高いと思います。

あわせて読みたい

【資産運用】退職に向けての資産運用に役立った米国高配当ETF VYM ー利回り、増配率ー

私個人の資産運用に関しては以前の記事で記載した通り、 SBI証券、と楽天証券の3証券会社で行っています。アセットクラスとしては株式(日本、先進国、新興国)、債券(先…

あわせて読みたい

【資産運用】退職に向けての資産運用に役立った米国高配当ETF SPYD ーVYMとの比較ー

私個人の資産運用に関しては以前の記事で記載した通り、 SBI証券、と楽天証券の3証券会社で行っています。アセットクラスとしては株式(日本、先進国、新興国)、債券(先…

SCHDと楽天SCHDの比較(参考:VYMとSBI VYM)

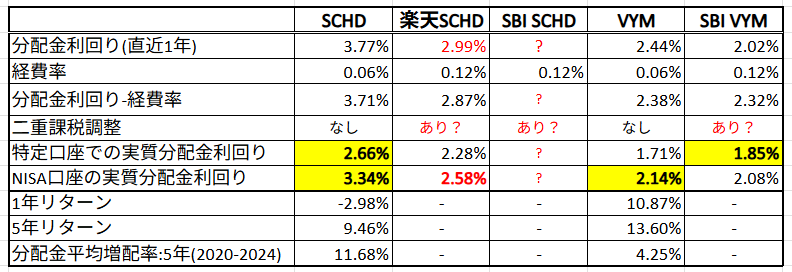

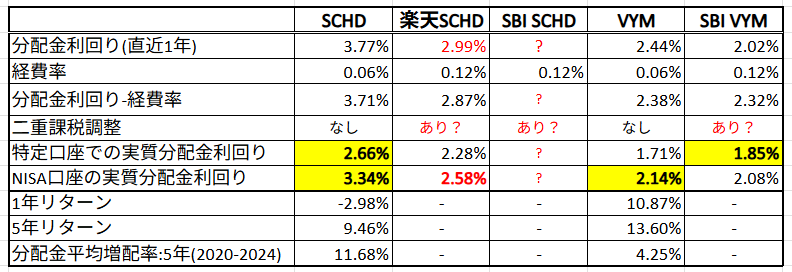

SCHDは直接買えませんが、SCHDへのアプローチを開いた投資信託楽天及びSBI SCHDと比較します。併せて、VYMとSBI VYMについても比較します。アップデートも含めて纏めた以下の表で説明していきます。

アップデートを反映した表の説明

- 分配金利回りのSCHDとVYMはインカム投資ポータルの12/1時点の直近1年の数値です。2015-2024年の10年の平均でもSCHD 3.33%、VYM 3.21%になっています。楽天SCHDとSBI VYMはYAHOO!ファイナンスの12/1時点の直近1年の数値です。SBI SCHDは2024年に設定され、年間の分配金利回りがわかるのは設定1年後以降になります。

- 経費率は楽天及びSBI SCHDとSBI VYMは本家ETFよりも当たり前ですがかかっております。

- 分配金利回り-経費率で税引き前の利回りを求めています。SBI SCHDは分配金利回りがわかりませんので計算していません。

- 二重課税調整はSCHDとVYMの本家ETFは自動ではありません。取り戻すには確定申告で外国税額控除の申請が必要です。楽天及びSBI SCHDと SBI VYMは二重課税調整が自動で適用されそうですが、現状確定情報は見当たりませんでした(二重課税調整についてこちらの記事を参照してください)。

- 特定口座での実質分配金利回りに関しては、 SCHDとVYMに関しては、米国課税の10%と国内課税の20.315%が引かれますので(分配金利回り-経費率)に0.718を掛けています。 楽天SCHDとSBI VYMに関しては、二重課税調整が自動で行われる前提で、(分配金利回り-経費率)に0.797を掛けています。

- NISA口座での実質分配金利回りに関しては、国内課税が無くなることで二重課税調整は行われませんので、全て米国課税の10%のみがかかるととして、 (分配金利回り-経費率)に0.9を掛けています。

表からの考察

- 日本版投資信託は二重課税調整が自動で行われるという仮定を置いた上ですが、黄色で示したように実質つまり手取りの分配金を最も多く得たければ本家ETFでNISA口座になります(本家ETFのSCHDは買えないので意味が無いですが)。

- VYMは、特定口座で比較すると日本版投資信託の方が実質つまり手取りの分配金は多くなると考えられます。本家ETFより日本版投資信託の方が経費率が高いですが、それよりも二重課税調整の効果が上回っているためだと考えられます。

- SCHDは、特定口座で比較しても本家ETFの方が手取りの分配金は多くなると考えられます(本家ETFのSCHDは買えないので意味が無いですが)。経費率の差に加えて、直近1年の分配金に本家ETF(3.77%)と日本版投資信託(2.99%)に差があったためです。

- SBI SCHDはまだ1年経っていませんが、楽天SCHDの4回の分配金が85、70、80、85円、SBI SCHDの2回の分配金が62、85円です。楽天とSBIで運用に大きな違いが出るようには思えません。

私は退職後もSBI証券のNISA口座の成長投資枠でVYMを購入していますが、3回目の検証でもSBI VYMに設定変更する必要は無いと判断しました。

楽天SCHDの特別分配金について

- 楽天SCHDの第一期分配金は特別分配金(いわゆるタコ足配当)になった方がおられるのですね。

「楽天SCHD」「タコ足」で検索するとヒットします・・・

- 特別分配金は投資元本が返ってくるだけなので、退職した後は気にせず元本も含めて取り崩すという考え方もありますが、基本的に私は好みではありません。

- これだけの投資元本を市場リスクにさらすと決めて投資しているので、投資元本が返ってきて元本が減少するのに抵抗があり、この点からも分配金を目的とする場合タコ足配当のできないETFの方を優先しています。

- SCHDは本家ETFも買えませんし、国内ETFも買えませんので、好みでは無くても現状投資信託で投資するしかありません。

- ブルームバーグの12/1の1年間のリターンはVYMが10.87%、SCHDが-2.98%です。米国ETF群の中では2025年はSCHDは不調な年で、4月の下落から回復しきっていません。このような状況で分配金を出すのであれば、投資信託なら特別配当になるのも理解できます。

- インカム投資ポータルの分配金平均増配率:5年(2020-2024)はSCHDは11.68%、VYMは4.25%です。

本家SCHDの魅力は分配金利回りの高さと増配率の高さですので、

長期投資して含み益が乗ってくれば特別分配は無くなり、

普通分配のみになるのではと思います!

まとめ

結論:SBI SCHD を特定口座で試し買いしました。

- 本家のSCHDは買えませんし、私は楽天でNISA口座は持っていません。実質分配金利回りを最大化してSCHDに投資する場合、NISA口座を持っているSBI SCHDで二重課税調整確認もせずに投資することになります。

- 2025.04には1年間の分配金の実績を確認して、米国ETFの本家SCHDの分配金利回りと大きな差が無ければNISA口座の成長投資枠で購入したいと考えていました。

- 今回楽天SCHDの1年間の実質分配金利回りを確認すると本家SCHDと大きな違いがあることが確認でき、分配金利回りを求めて積極的にNISA枠で購入する判断には至りませんでした。SBI SCHDに関しては1年間の実質分配金利回りはまだ確認できませんが、楽天とSBIで運用に大きな違いが出るようには思えません。

- その他の理由としては、1つは投資信託で私の好みとは一致しないこと、2つめは既にVYM,SPYD,HDVの米国高配当ETFに十分投資してきている点です。3つめは退職もして50代後半ですので、「いまから増配の果実を味わうには残された時間が少ないかな?」とも感じますし、ポートフォリオの数が増えて目指しているシンプル化に逆行する点になります。

- 一方で、自分では味わえないにしてもSCHDへの増配も含めた投資の魅力は1年経っても感情的には薄れませんでした。今後私ではなく子供が興味を持つようなことがあった際には、SCHDの投信がどのようなものなのか実感を持ってコメントできればとも思い、試し買いを行いました。

- SBI SCHDを少額でも自ら持つことでウォッチを続け、二重課税調整が特定口座でされているのかも確認したいと思います。

理屈をつけていますが、合理的なネガティブな理由より、感情的な理由を優先して少額試し買いをしたということになります。