一度ブログにアップした記事を纏め、追記しました。編集記事になります。

私個人の資産運用に関しては以前の記事で記載した通り、 SBI証券、マネックス証券と楽天証券の3証券会社で行っています。アセットクラスとしては株式(日本、先進国、新興国)、債券(先進国、新興国)、リート(日本、先進国)、金及びコモディティで続けています。

SBI証券ではNISA、楽天証券では特定口座のクレジットカードによる積み立てを行っています。

2025.07-12の2025年後半の実績をまとめ直して記載します。

前半の実績はこちらです。

資産運用の成果 (資産推移)

- 2024年1月の退職金が入った時点を100%として、総資産、現金、リスク資産、総資産/年間支出で纏めたのが以下のグラフになります。

- 総資産は現金とリスク資産の合計です。

- 現金は預貯金と証券会社の現金資産で、リスク資産は証券会社の株式、債券、リート、金及びコモディティになります。

- 総資産/年間支出は、当月の支出で1年間生活した際、総資産が何年分あるか、即ち、後何年生活できるかを試算する値になります。

- 2025年12月時点では、2024年全体と比較して現金は減少し、リスク資産、総資産は増加しています。現金の減少をリスク資産の増加がカバーし、総資産は退職時より増加した状態を維持している状況はこの半年変わっていません。年初来の最高額の総資産状況を維持しており、2024年全体と比較しても増加しています。

- 2025年12月の現金の増加は、後で述べるリバランスを行ったためです。。

- 退職してから給与収入が無くなり、毎月預貯金を取り崩しているのに、退職時と比較して総資産が20%以上増えるというのはうれしい誤算です。

- 総資産/年間支出は2025年年間支出全体で計算するとあと38年位は生活できそうです。昨年位の暮らしぶりであと何年暮らせる余裕があるか実感しやすい指標です。

- 5,11月は子供の学費の支払いがあったため、総資産/年間支出は19年を下回ってしまいました。年間にならすと2024年全体の29年を上回っています。退職2年目の2025年は車中泊旅行などの支出は増えたのですが、住民税や社会保険料の支出が大きく減ったのが影響して、全体の支出は2024年より減少しました。2025年は資産が有難いことに増え、支出も2024年より減少した結果、総資産/年間支出は昨年より増えました。

総資産/年間支出は月ごとにばらつくので仕方ないですし、20年以上あれば安心できますが、50代後半ですので40年以上は不要ではないかと思います・・・

- ライフプランとしては退職後20年でやりたいことはやる予定で考えてます。今年は退職3年目ですので指標が18年を切ったら生活費や娯楽費等の見直しが必要かもしれません。

- カン・チュンドさんの「お金の効果的な減らし方」の記事やRanpaさんが退職後に資産が増えることについての記事もあります。大きな市場の下落があれば一気に余裕は無くなる可能性はありますが、想定外の資産増を考えると、もう少し好きなことに支出を増やしても大丈夫なのかもしれません。

車中泊旅行では初期より支出は増えてるのですが・・・

- 溝田正行さんのブログ「outdoor life by mizota」の”定年退職者へのメッセージ“の記事を読み、年間の使い切り目標計画も立ててみました。年初の資産額を①90歳で使い切る、②90歳で相続税が発生しないように使い切る、③退職後20年で使い切る、④退職後20年で相続税が発生しないように使い切るの4種類で計算しました。②が使い切り目標額がもっとも少ない細く長くのパターン、③が元気な間に使って後は年金で細々と暮らす太く短いパターンです。どの辺の感覚が自分に心地よいのか2025年は試してみました。

DIE WITH ZEROが基本の考え方で、使い切れなかったり突然死んだりすることがあれば2世代投資で相続するという考え方です。

- 退職1年目2024年のバックテストをすると実際の支出額は②④は大きくオーバーし①と③の間でした。ただ2024年はリスク資産が順調に増えました。その結果、ありがたいことに資産の増加が支出額を上回ったため2025年は①-④の目標額は2024年よりも増える試算になりました。資産の増加が順調な場合は年の途中で目標支出額の増額も可能ということだと思います。

- 退職2年目2025年年初を基準とすると、実際の支出額は②と④の間でした。2025年の使い方だと、②90歳で相続税が発生しないようにするには使いすぎ、①90歳で使い切ると④退職後20年で相続税が発生しないようにするにはもっと使っても良く、③退職後20年で使い切るには更に使っても良いという結果でした。

- まだ子供の学費がかかり、年金の定期収入が無い現状では、②まで守り重視にしなくて良いが、退職時のライフプランの③まで太く短く攻めるのも不安も感じます。実際80歳以降になると2025年のペースで旅行にコンスタントにお金を使うことも無いと思いますので、④位を目指して元気な間に使うのが丁度よい心地良さではないかというのが2025年の感触でした。

秋の車中泊旅行を始める位に、資産額と目標額を比較して使い切れてなければ積極的に使い、使い過ぎていれば節約する対応でどうだろう?と考えていました。

- 2025.9から入浴剤でクナイプの使用を節約するのをやめ、車中泊の合間のホテルも価格の縛りを緩めましたが、①④の使い切り額には到達しませんでした。

海外旅行に行き始めたら、一気に年間の使い切り額に到達するように思います。

大きな市場の下落があればこのような余裕は無くなるので、2025年はまずは一旦レベルを上げてもいつでももとに戻せるところで小さな贅沢を楽しみました!

2025年後半の売買取引

基本的に「【資産運用】アセットアロケーションの中期目標 ーアセット比率をどのように修正する?ー」の記事に即して対応しています。

株式

日本

目標:日本株式比率の低下

取引:

- 2025.12:グロース株を2銘柄部分売却

- 2025.11:グロース株を1銘柄売却

- 2025.10:高配当株の食料品1銘柄を追加購入⇒高配当銘柄のセクター分散を踏まえた整理及び株価が下がって割安と判断したため

- 2025.09:グロース株を1銘柄売却、2銘柄部分売却

- 2025.08:グロース株を3銘柄売却、1銘柄部分売却

高配当株の鉱業1銘柄、銀行 1銘柄、ガラス・土石製品 1銘柄を追加購入⇒高配当銘柄のセクター分散を踏まえた整理及び株価が下がって割安と判断したため - 2025.07:グロース株を2銘柄売却、3銘柄部分売却

高配当株の電気・ガスそれぞれ1銘柄追加購入⇒高配当銘柄のセクター分散を踏まえた整理及び株価が下がって割安と判断したため

グロース株を売って、セクター分散を踏まえて高配当株にスイッチするというほぼ目標に沿った売買です。

先進国

目標:先進国株式比率の低下

取引:2025.07-12 積立継続

- 2025.12:米国高配当の投資信託SBI SCHDを特定口座で購入⇒試し買い

- 2025.11:米国グロース株の2銘柄を部分売却

マネックスとSBIの投資信託を解約⇒現金の一定額の基準を割り込む可能性があるためリバランス - 2025.10:米国グロース株の1銘柄を部分売却

- 2025.08:米国グロース株の1銘柄売却、2銘柄を部分売却

- 2025.07:米国グロース株の3銘柄売却、1銘柄を部分売却

債券

長期米国債

目標:長期米国債比率の増加

取引:2025.07-10,12 米国ETF購入

長期米国債以外の先進国債券

目標:先進国債券比率の増加

取引:米ドルMMFは適宜売買

- 2025.07-12 米国ETF購入

- 2025.07-12 国内ETF購入

後半は戦略に従って、長期米国債以外の先進国債券の購入に比重を移しました。

リート

日本

目標:2%を維持

取引:2025.08 国内ETFを部分売却⇒前月のアセットアロケーションで比率が目標を越えて2.4%となっていたため

先進国

目標:先進国リート比率の増加

取引:2025.07 国内ETFの購入

先進国リートは前半何も動いていませんでしたので7月に買いました。

コモディティ

金

目標:金比率の4%を維持するが10%まで増えても構わない(シミュレーションを踏まえて変更)

取引:無

金以外

目標:コモディティ(金以外)比率の増加

取引:2025.07 国内ETFの購入

金以外はは前半何も動いていませんでしたので7月に買いました。

その他

- 2025.11:楽天証券で全世界株式の投資信託の定期売却を行いました。

リバランス

毎月の売買取引が小さなリバランスですが、2025.11のように現金の一定額を割り込む可能性が出てきた際のある程度額面の大きな取り崩しは初めてでした。

①特定口座グロース株(マネックス、SBI)

②特定口座のIndex投資信託(マネックス、SBI、楽天の順)

③特定口座の高配当株、ETF

④NISA口座

の順で考えています。③に手をつけずに年金が受給できるまで過ごせれば理想だと考えています。

- ここまで現金への大きなリバランスをせずに来れたのは有難いことです。楽天の投資信託の定期売却で投資信託の現金化には耐性がついていると思っていたのですが、マネックスとSBIの投資信託の解約には感情的な痛みが結構伴いました。

- 取り崩しには感情的な抵抗が伴うという話を聞いていて、楽天の投資信託の定期売却で試していたのですが、まとまった額の売却になると「せっかくここまで長い時間を掛けて含み益を積み重ねてきたのに・・・」という感情が湧きおこって抵抗を感じました。

- 合理的にアセットアロケーション比率を守る現金化へのリバランスは、今後も取り崩し時期に入っているので発生するので、痛みにも慣れていきたいと思います。投資信託は老後資金用にほったらかしでしたので、特に思い入れもなく株より抵抗が少ないと思っていました。

ほったらかしておいただけなのにこれまでの時間の重みが痛みとなるのですね・・・

投資信託の売却は、一気のリバランスの売却よりも少額づつの定期売却の方が私は感情的に付き合いやすいのかもしれません。

- 75歳以上の金融所得課税のニュースも出てきています。まだ自分にとっては15年以上先の話ですが、課税対象の年齢は下がってくるかもしれません。

- 年金受給までは現状の高配当重視のアセットアロケーションの中期目標で問題ないように思いますが、配当に社会保険料が反映されることを考えると、将来的には配当重視のポートフォリオを変更する準備も始めておいた方が良いかもしれません。

時間的余裕はあると思いますので、金融所得課税の議論を見ながら考えていきたく思います。

- 九条さんの2023.7.4の記事に「FIRE後のベスト取崩し方法「バケツ戦略」とは何か?」という記事があり、バケツ戦略に沿った資産内容を継続して記載されています。

- アセットを3つにわけ、①短期バケツ:約2年分の生活費相当をほぼ現金で保有する、②中期バケツ:7年程度の生活費相当を債券などで保有する、③長期バケツ:残りの資産を株式などで保有するという管理方法です。生活する中で①短期バケツが減れば②中期から、②中期が足りなくなれば③長期からという順番で対応します。

- 私のリスク許容度では現金には投資のための待機資金も含みますので、2年よりもっと多い額を持っていないと落ち着きません。バケツ戦略なら現金の補充には中期の債券から移すべきなのですが、まだ債権が中期目標の比率に到達していないので、今回のリバランスでは長期の株式から直接短期の現金に移行しました。

中期目標に到達したら、バケツ戦略も意識して取り崩しを考えたいと思います!

アセットアロケーションは中期目標に近づいている?

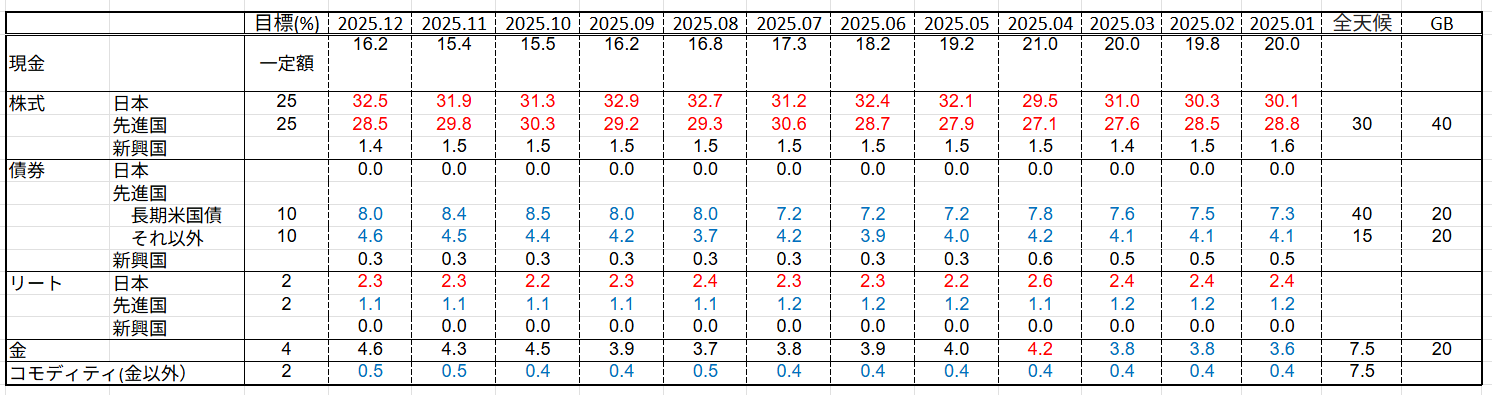

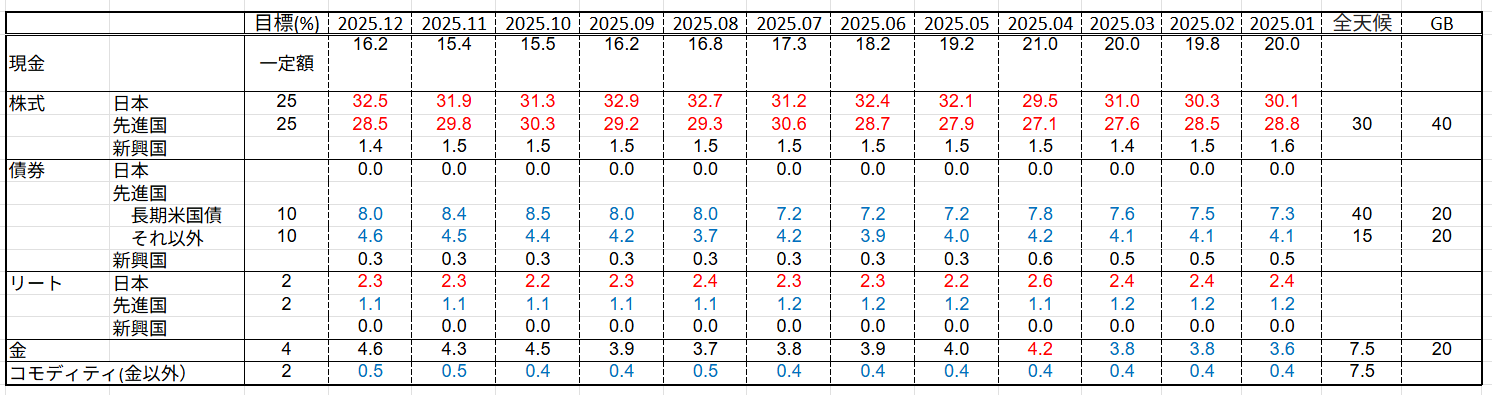

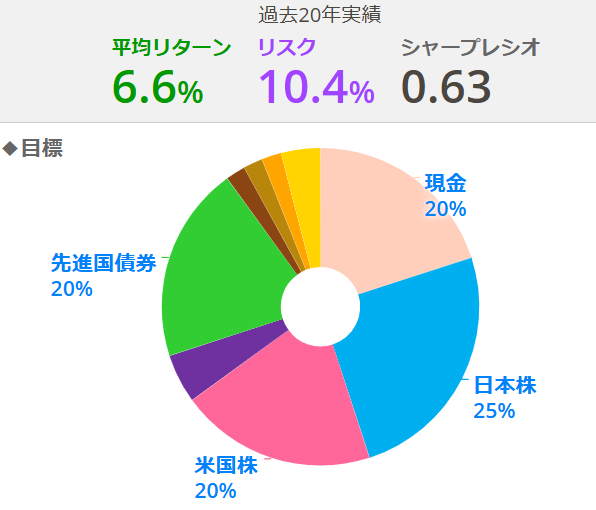

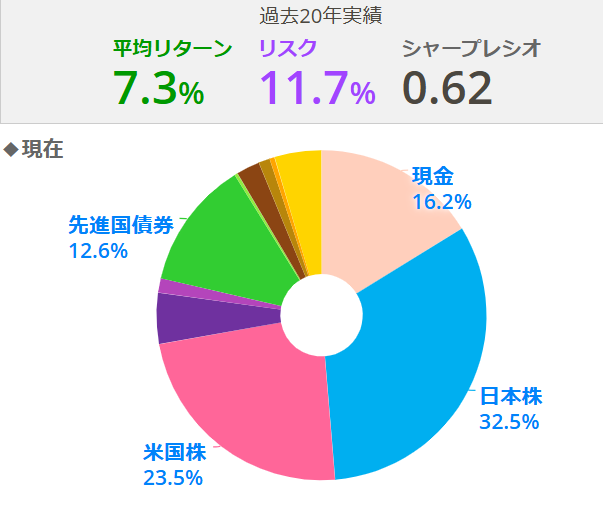

- 退職後2030年までの中期(5年程度)で目標とするアセットアロケーションを決めましたので、中期目標と比較します

- 以下の表が、中期目標と2025.07-12時点の割合です(参考に、全天候[レイ・ダリオ氏のオールウェザーポートフォリオ]とゴールデンバタフライ[GB]も載せております)。

- 2025年後半も株式と債券は目標に沿った対応をしている割に比率が改善せず、中期目標に到達していません。

退職時から高配当以外の株式を売り、債券、コモディティを買ってきましたが、まだ同様の対応が必要です。

- 株式は売買取引の通りちゃんと売っているのですが、幸いにも株式市場の調子が良かったので比率が低下していません。

- 先進国債券は購入しているのですが、なかなか目標への歩みが遅々としています。戦略に従って、長期米国債以外の先進国債券の購入に比重を移しました。積極的には買っていないのですが米国の利下げで長期米国債は含み損は少しずつ減ってきて、比率も7月以降は改善傾向です。比重を上げた先進国債券も投資している絶対金額は増えているのですが、なかなか比率にまで反映されません。あせらずに中期目標に近づけていこうと思います。

- 金は後半は全く売買していないのですが、市場の上昇を受けて増加しています。

- 2025.07に買った先進国リートとコモディティも比率上昇に影響はありませんでした。

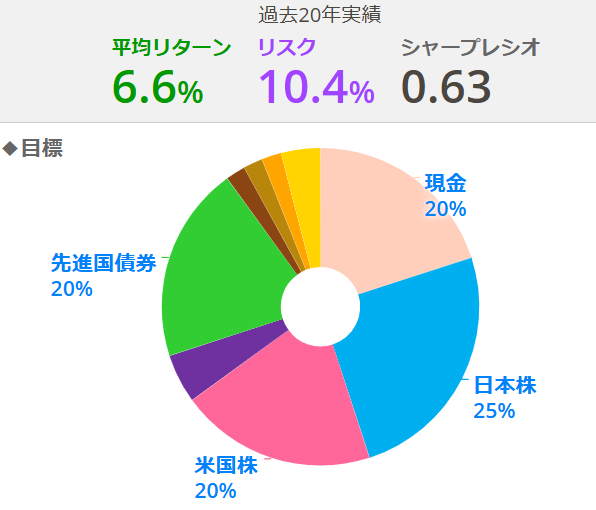

- 市場動向を反映した12月のmyINDEX に入力して過去20年で見てみると、ほぼ目標に近づいています。株式の比率が増えたので、リスクは10%代から遠のいて12%に近づいています。

- 2024年12月は平均リターン7.3%、リスク11.2%、シャープレシオ0.65でした。2025年12月現在では当時とリターンは変わらず、リスクが増えているためシャープレシオが下がっています。当時と比較して、現金が減り、日本株が増えている影響だと思われます。市場動向を反映した目標には近づいていますが、この1年の売買取引ではシャープレシオ(投資効率)を上げる方向には不十分だったということになります。

- 全天候とゴールデンバタフライを同様に入力すると以下のようになります。

・全天候 :平均リターン7.2%、リスク10.6%、シャープレシオ0.68

・ゴールデンバタフライ:平均リターン9.4%、リスク11.2%、 シャープレシオ0.84

中期目標の2030年までにはまだ時間がありますが、株式の調子の良い相場状況ではこの程度の売買では影響は小さいことがわかった1年でした。

日本株を売って長期米国債以外の先進国債券を買う対応がまず必要です。

来年もあせらず中期目標に近づけていきます!