私個人の資産運用に関しては以前の記事で記載した通り、 SBI証券、マネックス証券と楽天証券の3証券会社で行っています。アセットクラスとしては株式(日本、先進国、新興国)、債券(先進国、新興国)、リート(日本、先進国)、金(GOLD)及びコモディティで続けています。

SBI証券ではNISA、楽天証券では特定口座のクレジットカードによる積み立てを行っています。

2024.11の「【資産運用】アセットアロケーションの中期目標 ーアセット比率をどのように修正する?ー」の記事に記載したように、レイ・ダリオ氏のオールウェザーポートフォリオ(以下、全天候)やゴールデンバタフライポートフォリオを参考にして、金及びコモディティもアセットアロケーションに組み込んでいます。

退職して給与収入がなくなったため、より広く分散しリスク

を下げる目的です。

今回は順調な上昇で2024.03に目標の4%に近づいてきている金の投資について考えてみたいと思います。最初に金に投資したのは国内ETFでしたが、国内ETFは信託報酬等の経費率が高いため一旦全て売りました。現在は海外ETFのIAUとより経費率の安いGLDMの2つのETFで投資しています。

ETF及び投資信託

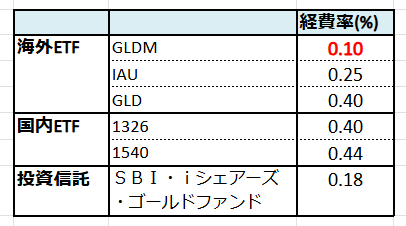

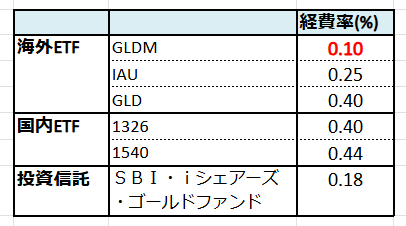

金の海外ETF(GLDM,IAU,GLD)、国内ETF(1326,1540)及び投資信託(SBI・iシェアーズ・ゴールドファンド)について代表的な商品を以下の表に纏めました。

- 海外ETFのGLDMはGLDと同じステートストリート社のETFですが、小口の投資家向けに2018年に設定されたETFで経費率が一番安いです。

- 国内ETFの2つはGLDMより経費率が高いです。金のETFは分配金が出ないので二重課税調整の手間で国内ETFを検討する必要もありません(二重税調整についての記事はこちら)。

- SBI証券、マネックス証券と楽天証券で金の投資信託を検索した中では、SBI・iシェアーズ・ゴールドファンドが一番信託報酬が安いですが、やはりGLDMが一番経費率が安いです。

分配金を考慮しなくてよいので、金は経費率のみを考慮して

GLDMが一番良さそうです。

金の下落耐性

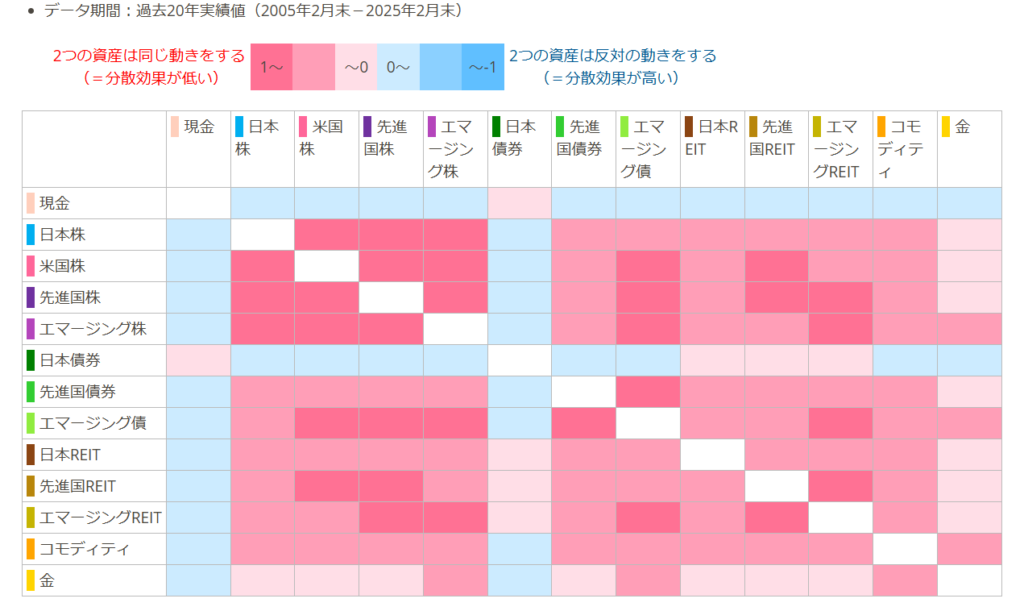

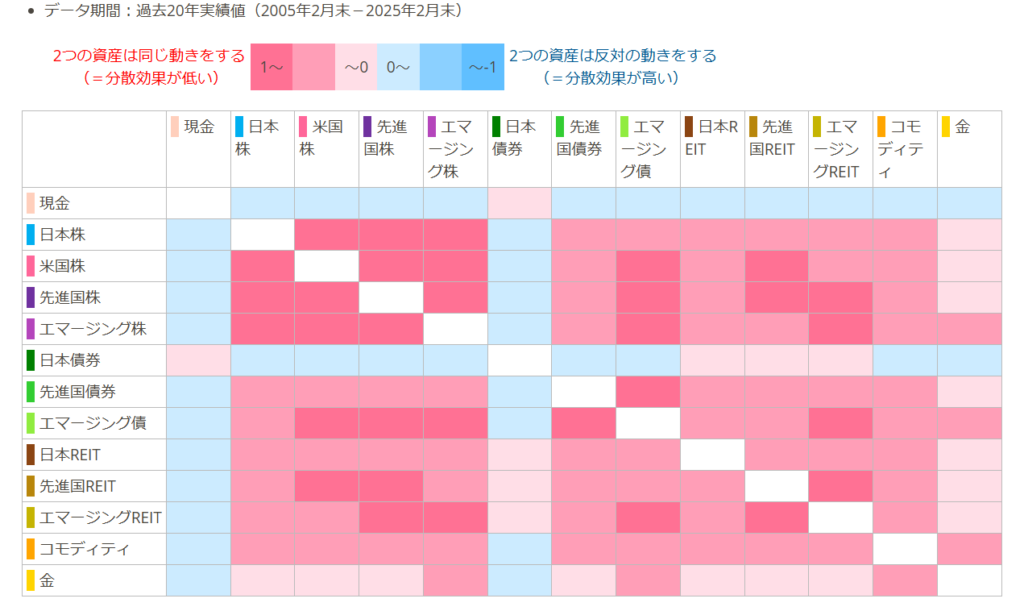

- 分散のアセットとして金に投資しているのは、株式との相関が低いためです。以下はmyINDEX からの相関係数ですが、日本、米国、先進国株との相関は円と日本債券を除けば一番低いです。すなわち、株価が暴落した時に同じように暴落する可能性が低いと考えられます。

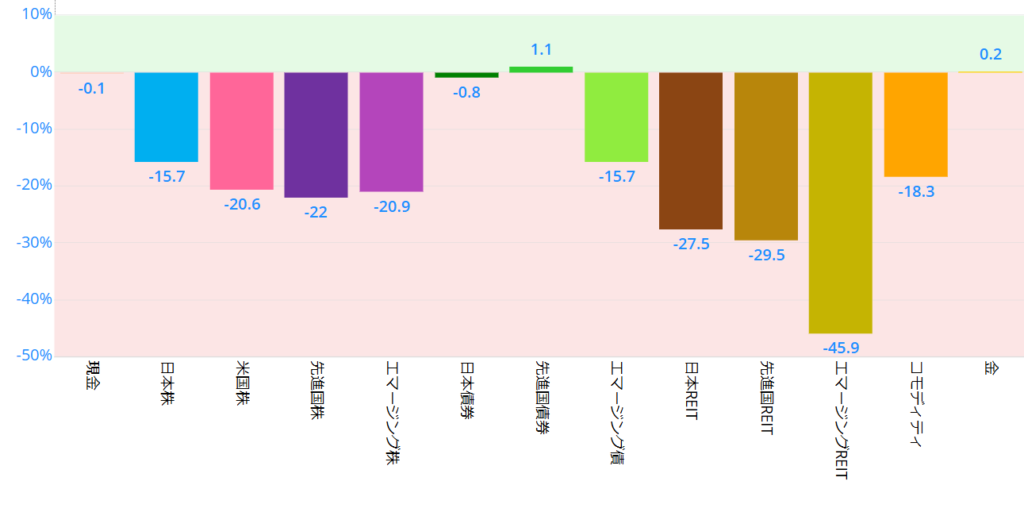

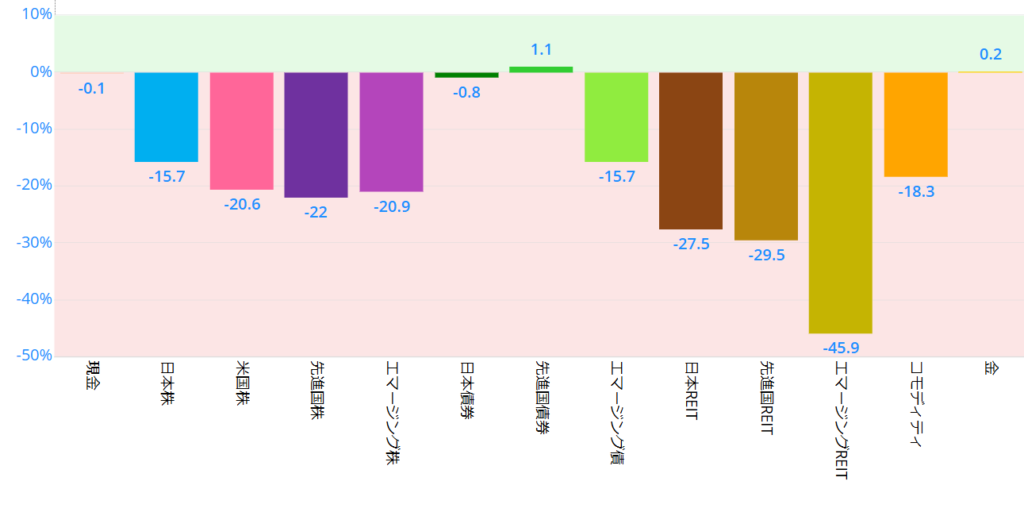

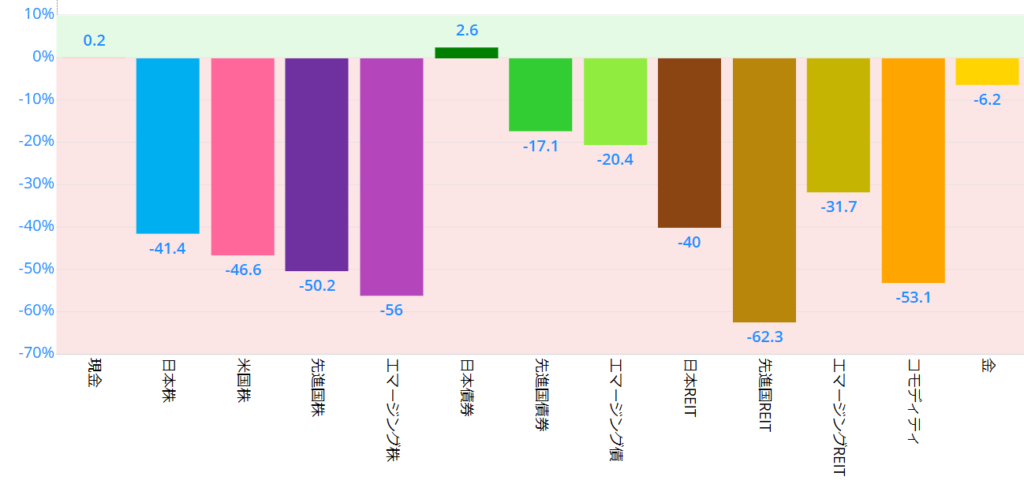

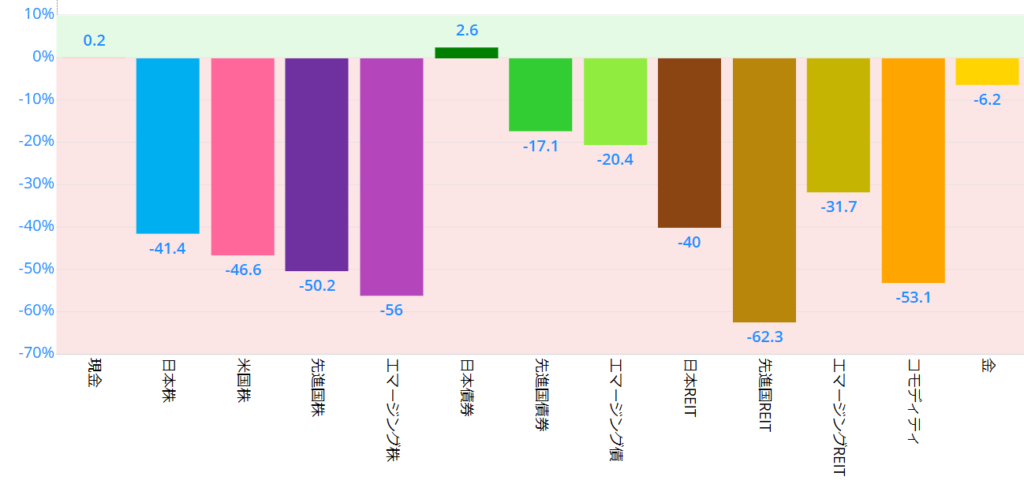

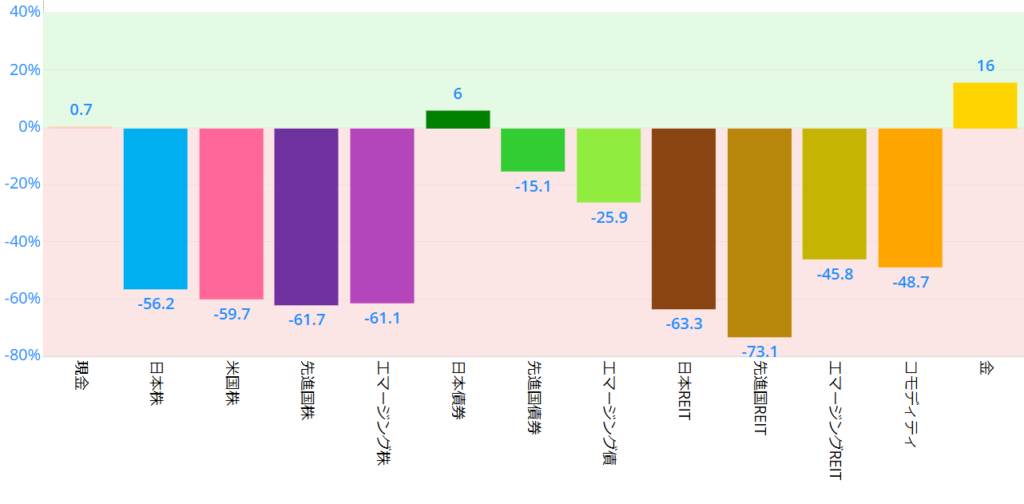

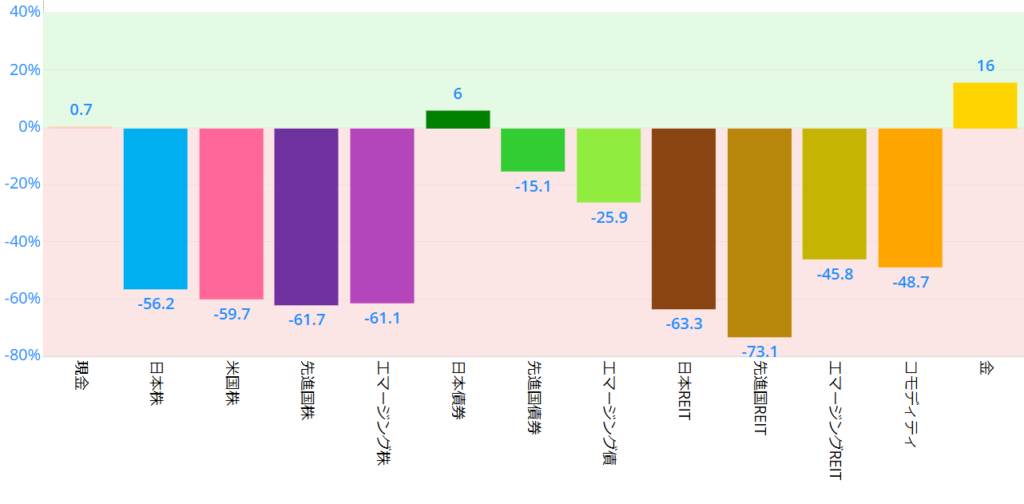

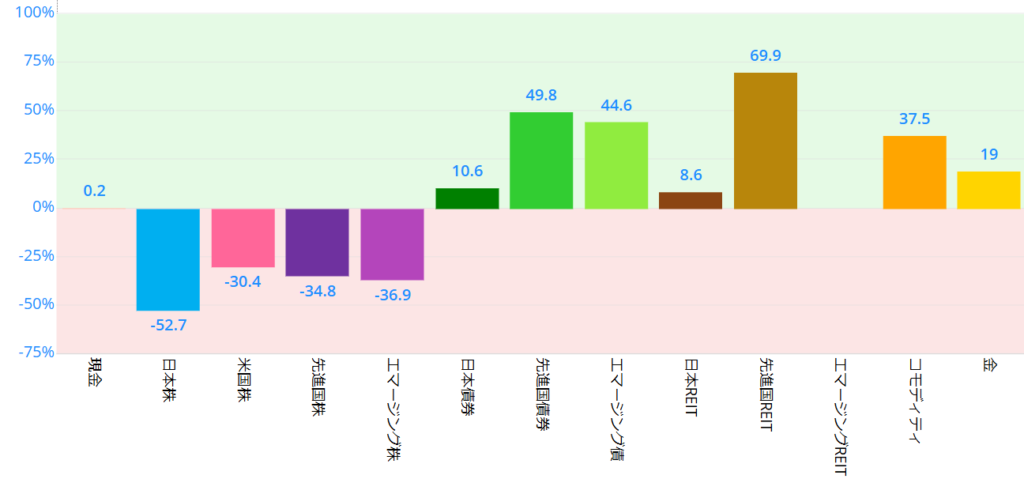

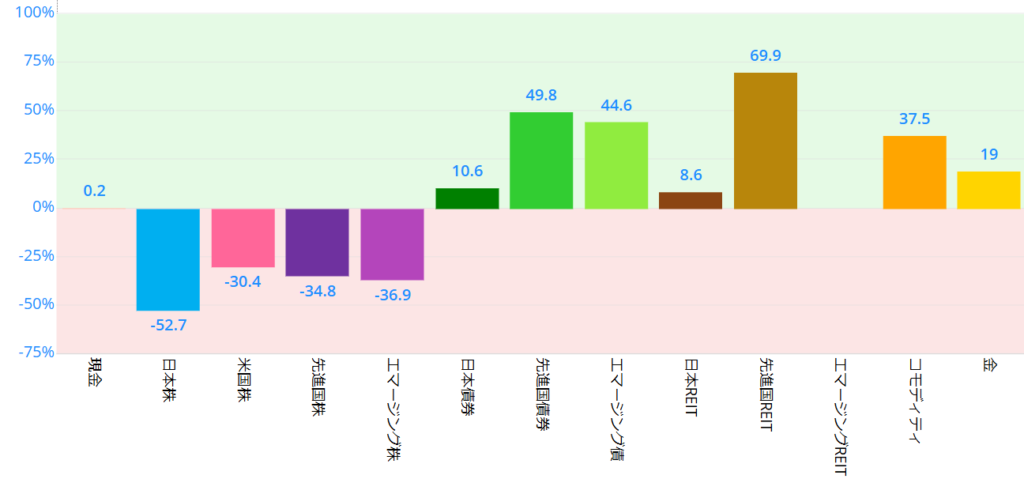

- myINDEXに無料登録すると以下の過去実際に起きた大暴落の期間中の累積リターンを確認することができます。

- コロナ・ショック : 2020年2月-2020年3月 (2か月)

- リーマン・ショック : 2008年8月-2009年2月 (7か月)

- 世界金融危機: 2007年7月-2009年2月 (20か月)

- ITバブル崩壊、同時多発テロ: 2000年3月-2003年3月 (37か月)

どの株式大暴落の期間も金はヘッジとして機能していますね!

未来はわかりませんが・・・

まとめ

結論:退職してリスク許容度も下がっているため、金への分散投資は継続します。

- 今後も相続までの期間保有し続けること、相続時に銘柄が多いと手間をかけることから、経費率の安いGLDMに一本化しようと思います。

- 金のアセットアロケーションの割合はどの程度まで上げるかは今後考えていきます。全天候やゴールデンバタフライポートフォリオを参考にもっと上げた方が暴落耐性は上がり、シャープレシオも良くなるとは思います。

金に投資しても分配金が出ないので、投資の面白みや実感が感じにくいんですよね・・・

- 金のリスク低減効果についてはS&P500最強伝説さんの「リスクが激減するゴールドの使い方【S&P500+金】」の動画もわかりやすいと思います。

- 私はペーパーアセットで投資していますが、金の現物に投資したければマネックス証券のマネックス・ゴールドで取引可能です。